In het voorjaar werd door de federale regering een akkoord bereikt over een mini-taxshift, met als een van de krijtlijnen het verlagen van de loonkost. Naast een uitbreiding van de werkbonus en de herziening van de bijzondere bijdrage voor de sociale zekerheid, wordt ook het stelsel van de vrijstelling tot doorstorting van de bedrijfsvoorheffing hervormd. Zo wordt onder meer het regime voor ploegen- en nachtarbeid aangescherpt.

Volgens ons dus het uitgelezen moment om dit regime nogmaals in de kijker te zetten. Gebruikmaken van deze vrijstelling kan namelijk leiden tot een grote besparing van de loonkost in hoofde van de werkgever. In dit artikel leggen we naast de doorgevoerde wijzigingen graag nog eens uit wat de voorwaarden zijn en waaruit het voordeel precies bestaat.

Vrijstelling doorstorting bedrijfsvoorheffing

De bedrijfsvoorheffing is een verplichte inhouding die je als werkgever moet doen op het brutoloon van je werknemer en vormt eigenlijk een voorschot op de personenbelasting die de werknemer verschuldigd is. In sommige gevallen wordt er een vermindering toegekend van de bedrijfsvoorheffing ten voordele van de werknemer. In dit geval behoudt de die dus meer nettoloon. Daarnaast zijn er situaties waar je als werkgever vrijgesteld wordt van het doorstorten van de bedrijfsvoorheffing. Dit houdt in dat het deel dat je niet dient door te storten als werkgever mag behouden en zorgt dus voor een verlaging van de loonkost.

Er bestaan op vandaag verschillende regimes inzake het vrijstellen van het doorstorten van de bedrijfsvoorheffing ten voordele van de werkgever, elk met zijn eigen voorwaarden. De meest gehanteerde vrijstellingen zijn deze voor gepresteerde overuren, voor onderzoek en ontwikkeling en voor ploegen- en nachtarbeid.

Met de mini-taxshift werd het toepassingsgebied van elk van deze regimes verder afgelijnd, met ingang vanaf 01/04/2022. Zo wordt vastgelegd dat bepaalde regimes al dan niet gecumuleerd kunnen worden en voert men voor verschillende regimes een uitgebreide aangifteplicht in. Zo dient men voor ploegen- en nachtarbeid per werknemer bij te houden wat de berekeningsgrondslag is, alsook het bedrag dat werd vrijgesteld onder dit regime.

In dit artikel zoomen we in op de vrijstelling bij ploegen- en nachtarbeid.

Kom ik als werkgever in aanmerking?

Als je werknemers moeten in ploegen werken of nachtarbeid dienen te verrichten, ben je als werkgever verplicht hen een ploegenpremie te betalen. Ter compensatie kan je als werkgever genieten van een vrijstelling van doorstorting van bedrijfsvoorheffing en dit ten belope van 22,8% indien aan volgende voorwaarden voldaan zijn:

| Regime ploegenarbeid: | Regime nachtarbeid: |

|

|

(*) Wijziging gaat pas in voor premies toegekend vanaf 01/04/2024.

Indien er sprake is van nachtarbeid waarbij men in ploegen werkt, kan er slechts van één vrijstelling genoten worden. Een cumul van regimes is niet toegelaten. Echter, de vrijstelling voor ploegen- of nachtpremies kan wél gecombineerd worden met deze voor fiscaal gunstige overuren.

Voorbeeld

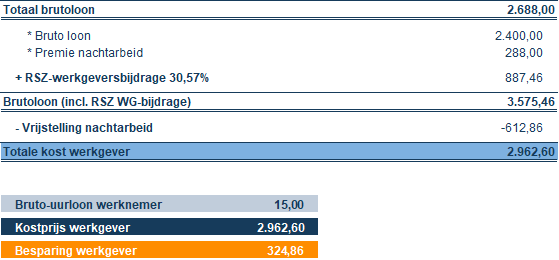

Jan Janssens, werknemer nachtarbeid, heeft een basis bruto-uurloon van 15 EUR. Hier bovenop heeft hij recht op een nachtpremie van 12%. Volgens zijn arbeidscontract dient hij 38 uur per week te werken.

De loonkost van de werkgever stijgt door de verplichte toekenning van een nachtpremie met 288 EUR per maand. Echter, hierdoor kan een vrijstelling van doorstorting genoten worden van 613 EUR. In totaal bedraagt de kostenbesparing van de werkgever dus ongeveer 325 EUR per maand. De werknemer ontvangt bijgevolg 288 EUR bruto meer, terwijl de kost voor de werkgever daalt.

Praktisch?

Het toepassen van de vrijstelling voor ploegen- en nachtarbeid kan dus als werkgever een mooie besparing opleveren. Voldoe je aan de voorwaarden, contacteer dan zeker jouw sociaal secretariaat, zij helpen jou graag verder met het vervullen van de praktische formaliteiten.

Aarzel zeker niet ons hier te contacteren bij vragen.

Wens je na te gaan of je in aanmerking komt voor andere regimes van vrijstelling tot doorstorting van de bedrijfsvoorheffing? Maak dan hier een afspraak met onze pro experts!